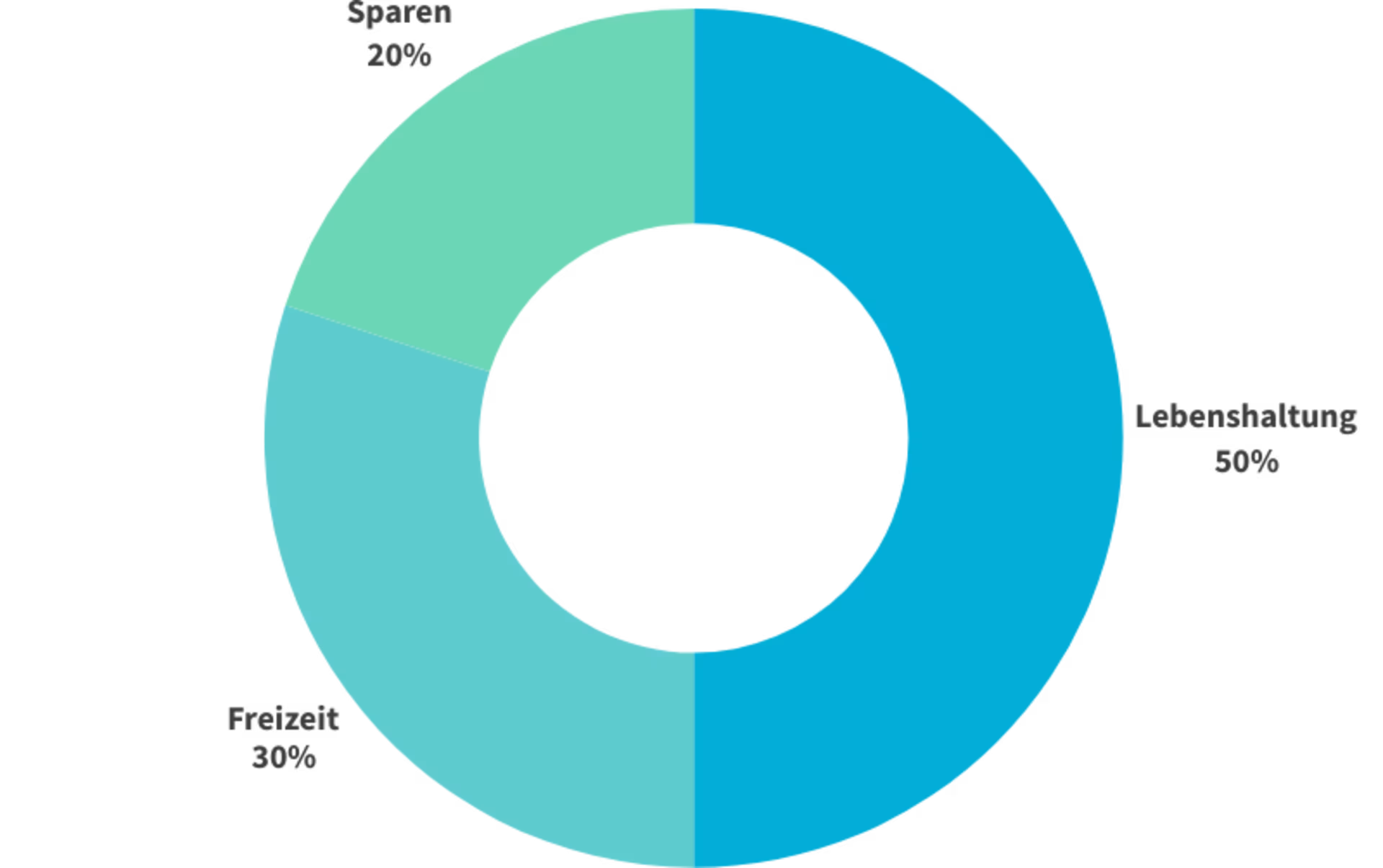

Wie viel Geld soll man sparen? Die 50-30-20-Regel

Du willst dir keine großen Gedanken über Haushaltsplanung, aufwendige Excel-Tabellen und Budgets machen? Dann aufgepasst: Viele schwören beim Geld sparen auf die 50-30-20-Regel.

Artikel weiterempfehlen

Du fandest den Artikel informativ oder hilfreich? Dann teile ihn gern mit Menschen in deinem Umfeld – vielleicht ist er auch für sie interessant.

Die Geldanlage in Fonds ist mit Risiken verbunden, die zu einem Verlust deines eingesetzten Kapitals führen können. Historische Werte oder Prognosen geben keine Garantie für die zukünftige Wertentwicklung. Bitte mach dich deshalb mit unseren Risikohinweisen vertraut.